OECD全球追稅5大解析

OECD全球追稅5大解析

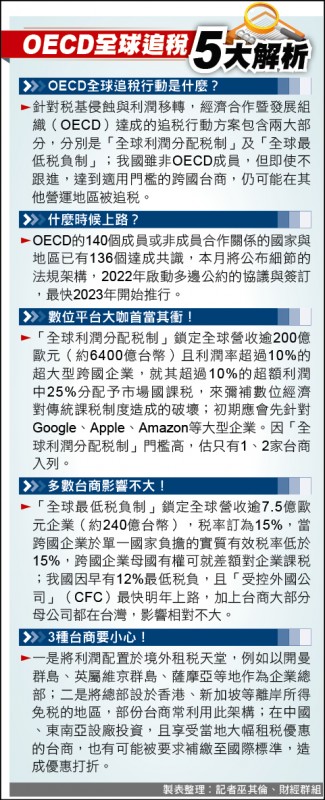

OECD全球追稅行動是什麼?

針對稅基侵蝕與利潤移轉,經濟合作暨發展組織(OECD)達成的追稅行動方案包含兩大部分,分別是「全球利潤分配稅制」及「全球最低稅負制」;我國雖非OECD成員,但即使不跟進,達到適用門檻的跨國台商,仍可能在其他營運地區被追稅。

什麼時候上路?

OECD的140個成員或非成員合作關係的國家與地區已有136個達成共識,本月將公布細節的法規架構,2022年啟動多邊公約的協議與簽訂,最快2023年開始推行。

數位平台大咖首當其衝!

「全球利潤分配稅制」鎖定全球營收逾200億歐元(約6400億台幣)且利潤率超過10%的超大型跨國企業,就其超過10%的超額利潤中25%分配予市場國課稅,來彌補數位經濟對傳統課稅制度造成的破壞;初期應會先針對Google、Apple、Amazon等大型企業。因「全球利潤分配稅制」門檻高,估只有1、2家台商入列。

多數台商影響不大!

「全球最低稅負制」鎖定全球營收逾7.5億歐元企業(約240億台幣),稅率訂為15%,當跨國企業於單一國家負擔的實質有效稅率低於15%,跨國企業母國有權可就差額對企業課稅;我國因早有12%最低稅負,且「受控外國公司」(CFC)最快明年上路,加上台商大部分母公司都在台灣,影響相對不大。

3種台商要小心!

一是將利潤配置於境外租稅天堂,例如以開曼群島、英屬維京群島、薩摩亞等地作為企業總部;二是將總部設於香港、新加坡等離岸所得免稅的地區,部份台商常利用此架構;在中國、東南亞設廠投資,且享受當地大幅租稅優惠的台商,也有可能被要求補繳至國際標準,造成優惠打折。

製表整理︰記者巫其倫、財經群組